毎週公開しているポートフォリオ調整です。

お約束の米国ETF「VYM」の購入はもちろんのこと、日本株の購入も継続して進めています。

最後に爆買い予定銘柄をまとめてみようと思います。

人それぞれの考え方があると思いますので、そう言った考え方もあるんだと思っていただけると幸いです。

それでは、見ていきましょう!

青色のアンダーはマイナス成長を、赤色のアンダーはプラス成長を表しています。

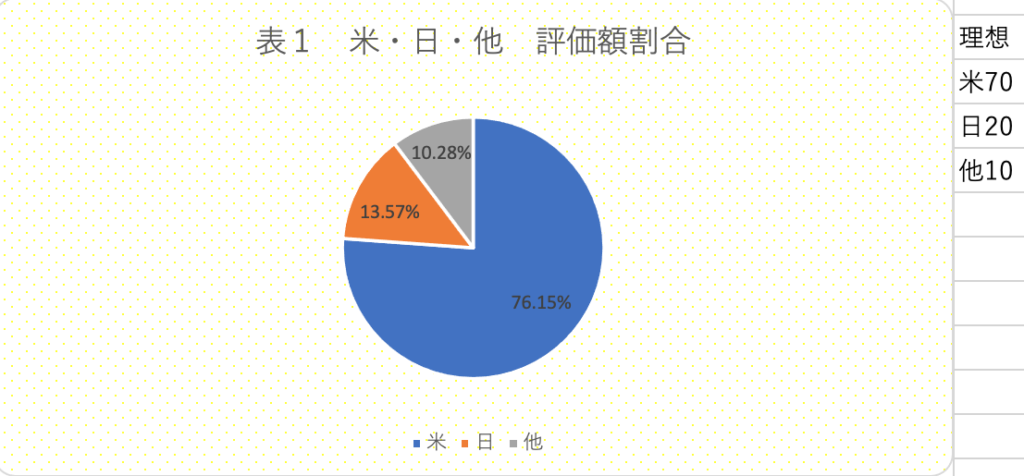

国別評価額割合

前回

米:76.64% 日:13.10% 他:10.25%

理想との差

米:+6.15% 日:-6.43% 他:+0.28%

円安の影響は継続していますので、米国株は購入できずです・・・

その代わりというわけですが、米国の評価額は上り調子です!

日本株の購入は加速中です。

まだ、2年余りの投資経験ですが日本株を買うタイミングと米国株を買うタイミングはずれているように思っています。

今は日本株の時期かと思いますので、米国株は見守ることにしています。

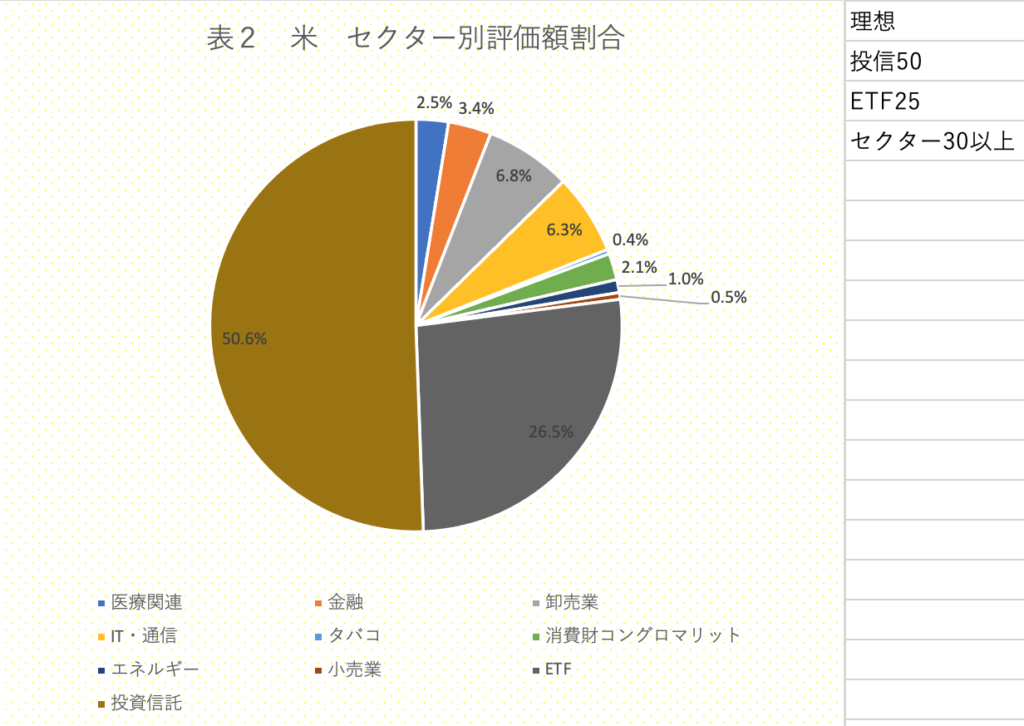

米国 セクター別評価額割合

前回

医療関連:2.6% 金融:3.5%

卸売業:6.8% IT・通信:6.2%

タバコ:0.4% 消費財コングロマリット:2.1%

エネルギー:1.0% 小売業:0.5%

ETF:26.6% 投資信託:50.3%

理想との差

投資信託:+0.6% ETF:+1.5% セクター数:+22以上

上でも書いたように米国株は見守っている状態なので、ほとんど変化なしです。

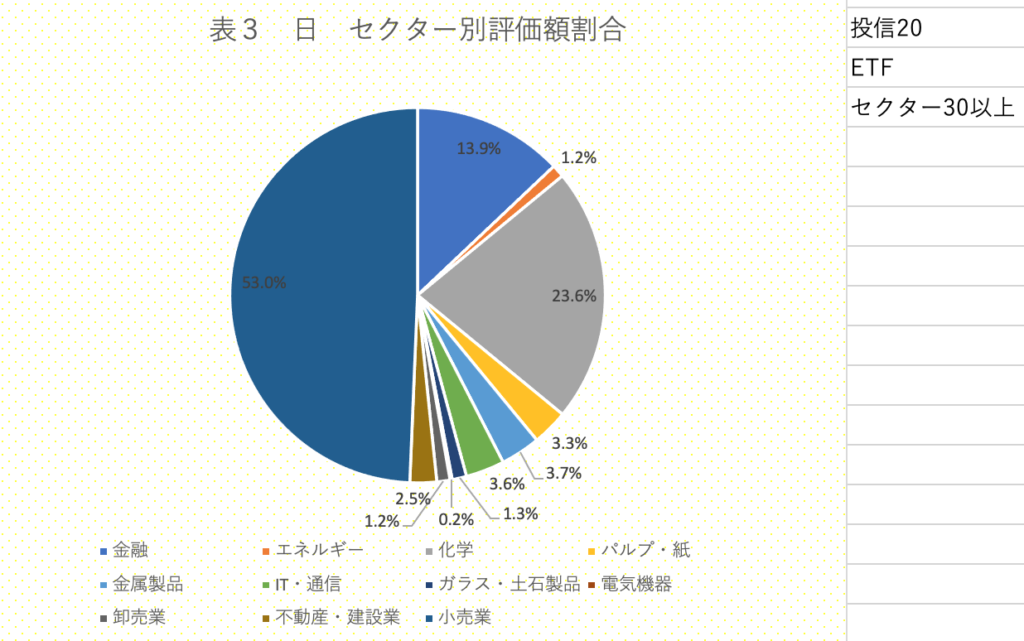

日本 セクター別評価額割合

前回

金融:13.7% エネルギー:0.9%

化学:24.5% パルプ・紙:2.9%

金属製品:3.2% IT・通信:2.9%

ガラス・土石製品:1.4% 電気機器:0.2%

卸売業:1.2% 不動産・建設業:1.5%

小売業:53.5%

理想との差

投資信託:-20% セクター数:+19以上

今は、日本株購入期にしているのですが新銘柄は購入せずです。

セクターを増やしすぎると管理が難しくなると実感しています。

今週は仕事の方が立て込んでしまったので、保有銘柄の買い増しということにしました。

逆にいうと、ある程度セクター数を確保できていれば、保有銘柄に焦点を絞って買い増しができます。

これは気持ち的に負担が減ります。

今回の新たな気づきとなりました。

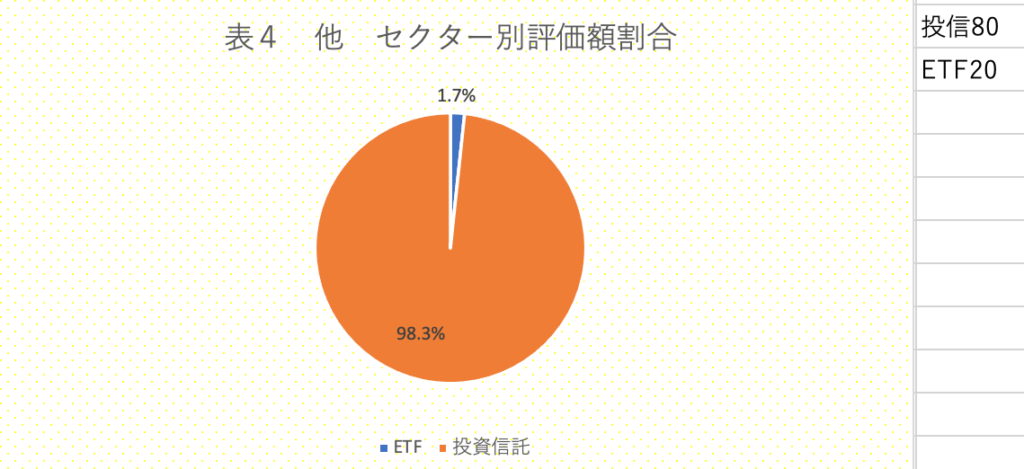

日米外 セクター別評価額割合

前回

ETF:1.8% 投資信託:98.2%

理想との差

投資信託:+18.3% ETF:-18.3%

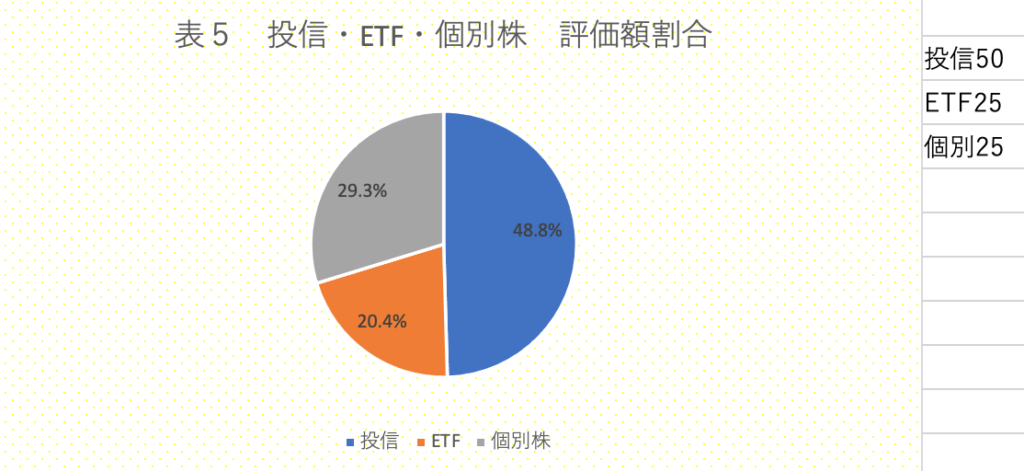

投資信託・ETF・個別株の評価額割合

前回

投信:48.7% ETF:20.6% 個別株:29.0%

理想との差

投資信託:-1.2% ETF:-4.6% 個別株:+4.3%

ここの理想値は少し変更せざるを得ないと思い始めました。

というのも、投資信託は月5万で積み立てています。

個別銘柄とETFに5万円以上入れることを目標としているところですので、自然と投資信託の割合は下がってしまいます。

今の段階で投資信託は50%は切っているので、今後も下がることが考えられます。

だからといって不安を感じることは少ないので、理想値の変更はあってもいいと決断しています。

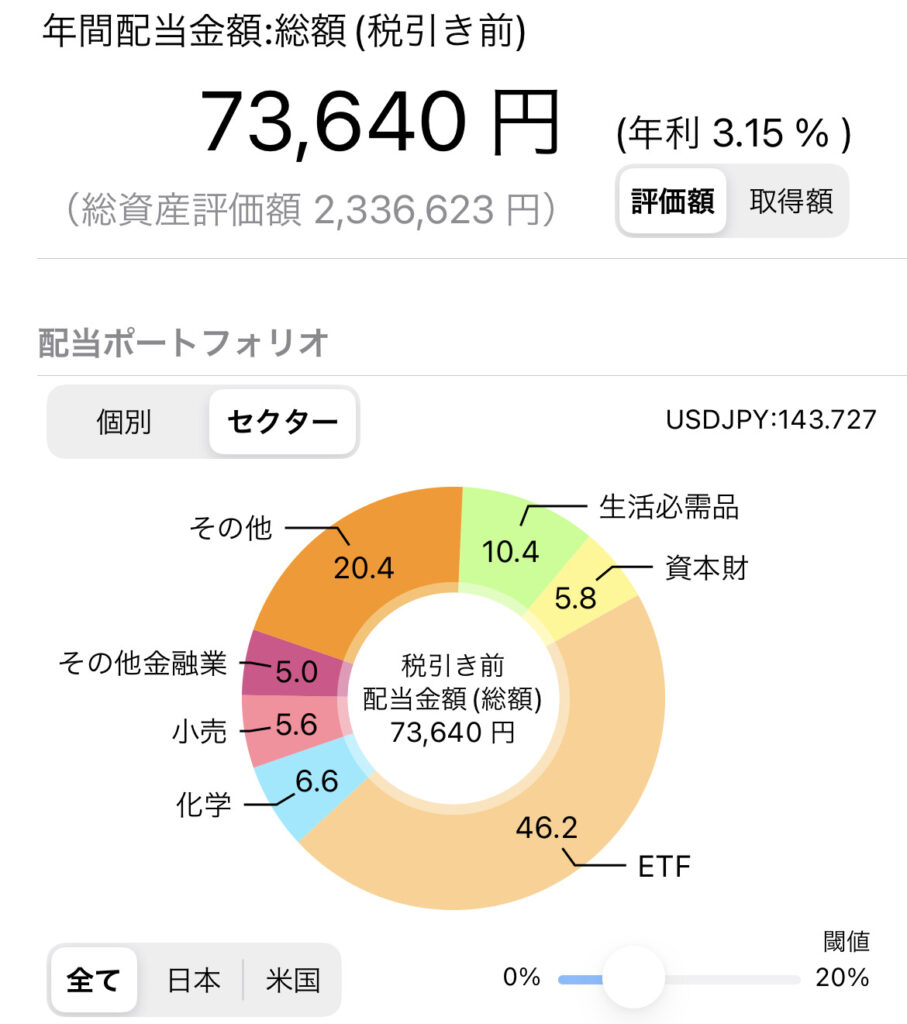

配当金

前回

72336円 年利3.13%

第一目標額 12万円

配当利回りは3〜4%を目安にしています。

先週よりも1300円ほど増やせました。

円安の影響を受けつつ、日本株の買い増しにより増加させることができました。

来週の爆買い予定銘柄

三井物産 8031 三井住友FG 8316

アステラス製薬 4503 スバル興業 9632

KDDI 9433 伊藤忠商事 8001

東京海上HD 8766 三菱UFJFG 8306

コマツ 6301 ブリヂストン 5108

大塚HD 4578 クボタ 6326

日本取引所G 8697

この辺りの銘柄の購入を考えています。

理由としましては、

- 世界規模、日本規模で上位を占めている銘柄である

- 資源関係などインフラ化されている分野を含んでいる

- 高配当

この辺りが主な理由です。

一つ問題も見つけてしまいました。

最近は株価上昇のため、私のマイルールで配当利回りを3〜4%にしたいという部分を外れてしまう企業がいくつかあります。

そのため、先程あげた銘柄のうち3銘柄ほどに絞られてしまうのかなと思いますが新銘柄を取り入れていこうと思います。

コメント