今日の記事を読んでもらえれば、2つのことがとわかります。

1つ目は、様々な視点に着目してポートフォリオの調整ができることがわかります。

私の場合は5つの視点に着目してポートフォリオを調整しています。

どれか1つの視点に着目して調整するところから始めてもリスク分散になりますので、試してみてください。

ポートフォリオ分析の一部をアップデートしました。

また、ご自身で作成が難しい方はコメントもしくはXのDMなどで連絡をいただければ作ります!

(趣味でやっているので、もちろん無償でやらせていただきます)

2つ目は今週の購入銘柄を紹介します。

青色のアンダーはマイナス成長を、赤色のアンダーはプラス成長を表しています。

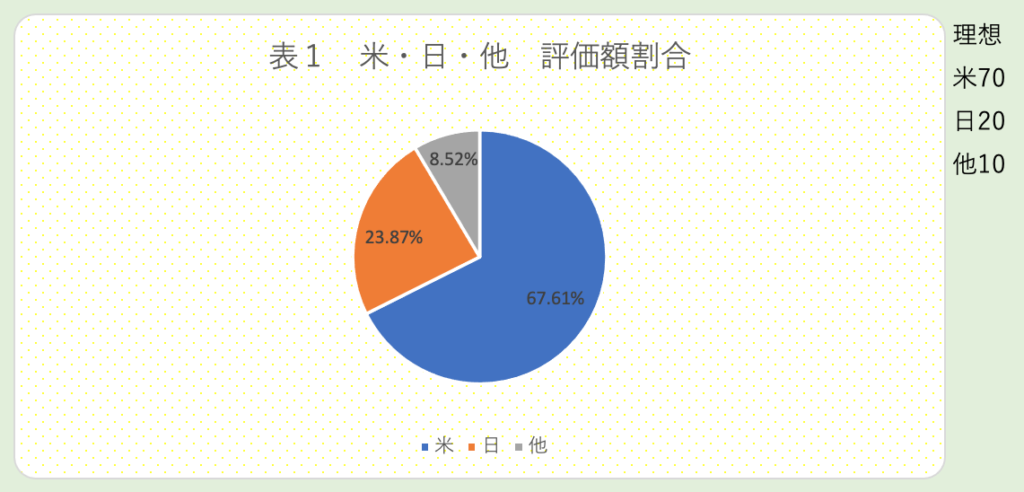

国別評価額割合

前回

米:69.74% 日:21.49% 他:8.77%

理想との差

米:-2.39% 日:+3.87% 他:-1.48%

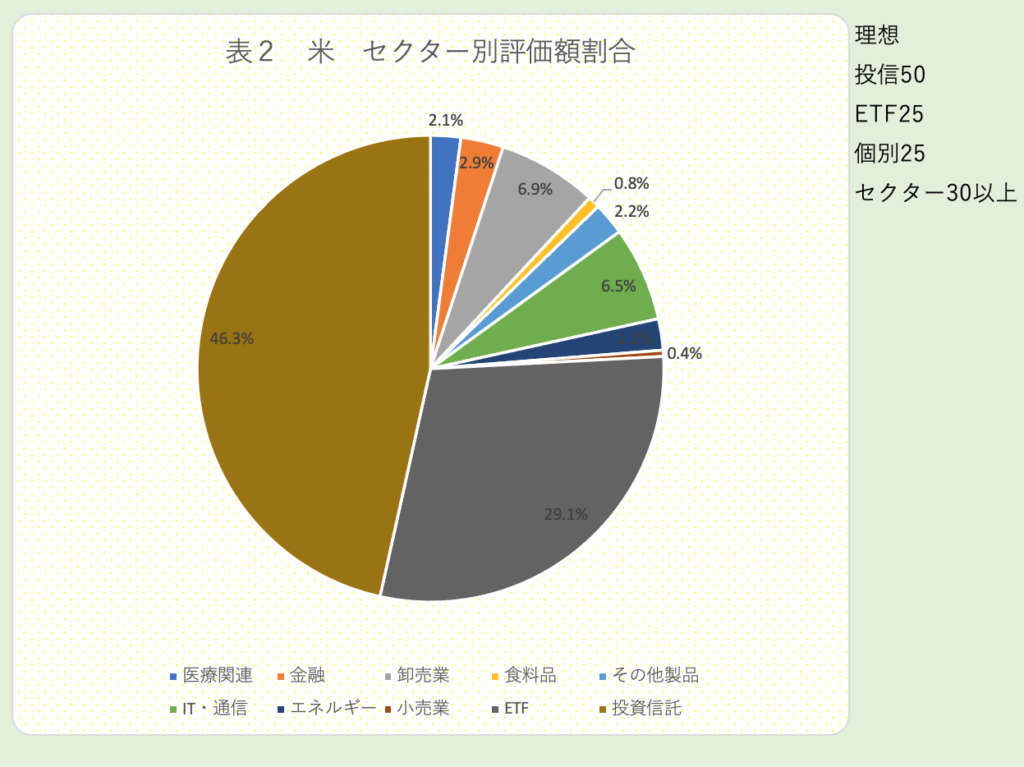

米 セクター別評価額割合

前回

医療関連:2.1% 金融:2.9%

卸売業:6.8% 食料品:0.8%

その他製品:2.2% IT・通信:6.5%

エネルギー:2.2% 小売業:0.4%

ETF:29.3% 投資信託:46.3%

理想との差

投資信託:-3.7% ETF:+4.1% セクター数:22以上

日本 セクター別評価額割合

前回

金融:14.0% エネルギー:3.0%

化学:11.7% パルプ・紙:1.8%

金属製品:2.8% IT・通信:7.0%

ガラス・土石製品:1.8% 電気機器:1.9%

食料品:9.3% 鉱業:6.1%

卸売業:5.2% 不動産・建設業:3.0%

医療関連:2.2% 陸運業:3.3%

機械:0.4% ゴム製品:0.9%

小売業:25.7%

理想との差

セクター数:+13以上

※変更点

現在の保有銘柄数に応じて1銘柄あたりの理想保有割合を示すようにしました。

株の購入は以下のマイルールを定めて購入しています。

第一弾:配当金を膨らませるための買い増し方法をまとめています。

第二弾:長期で配当金を膨らませて、かつ一喜一憂せず楽しむ方法をまとめました。

第三弾:長期投資においてモチベーションが下げない工夫をまとめています。

第四段:買い増せないことを言い訳にしない習慣づくりをまとめています。

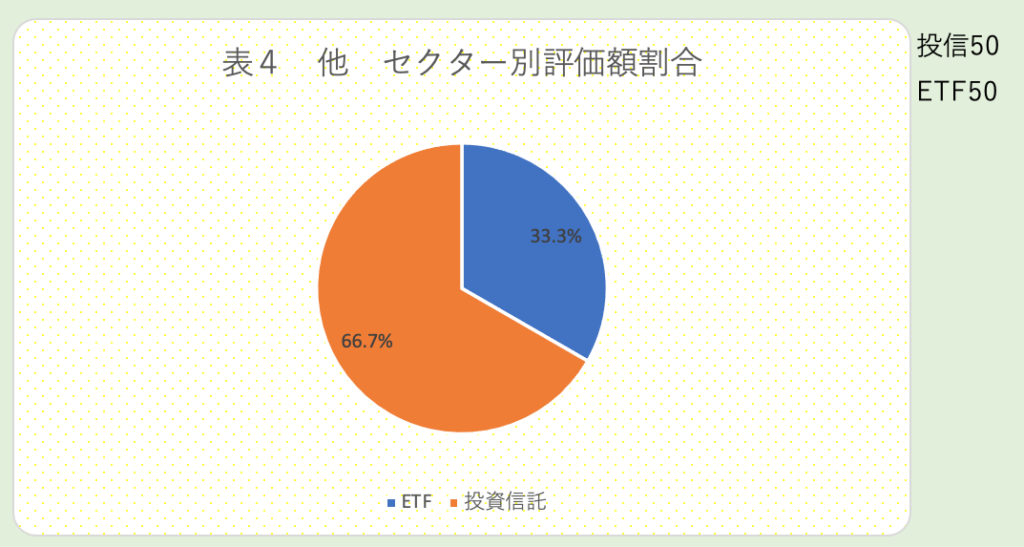

日米外 セクター別評価額割合

前回

ETF:33.4% 投資信託:66.6%

理想との差

投資信託:+16.7% ETF:-16.7%

投資信託・ETF・個別株の評価額割合

前回

投信:41.6% ETF:20.9% 個別株:37.5%

理想との差

投資信託:+10.3% ETF:-9.9% 個別株:-0.4%

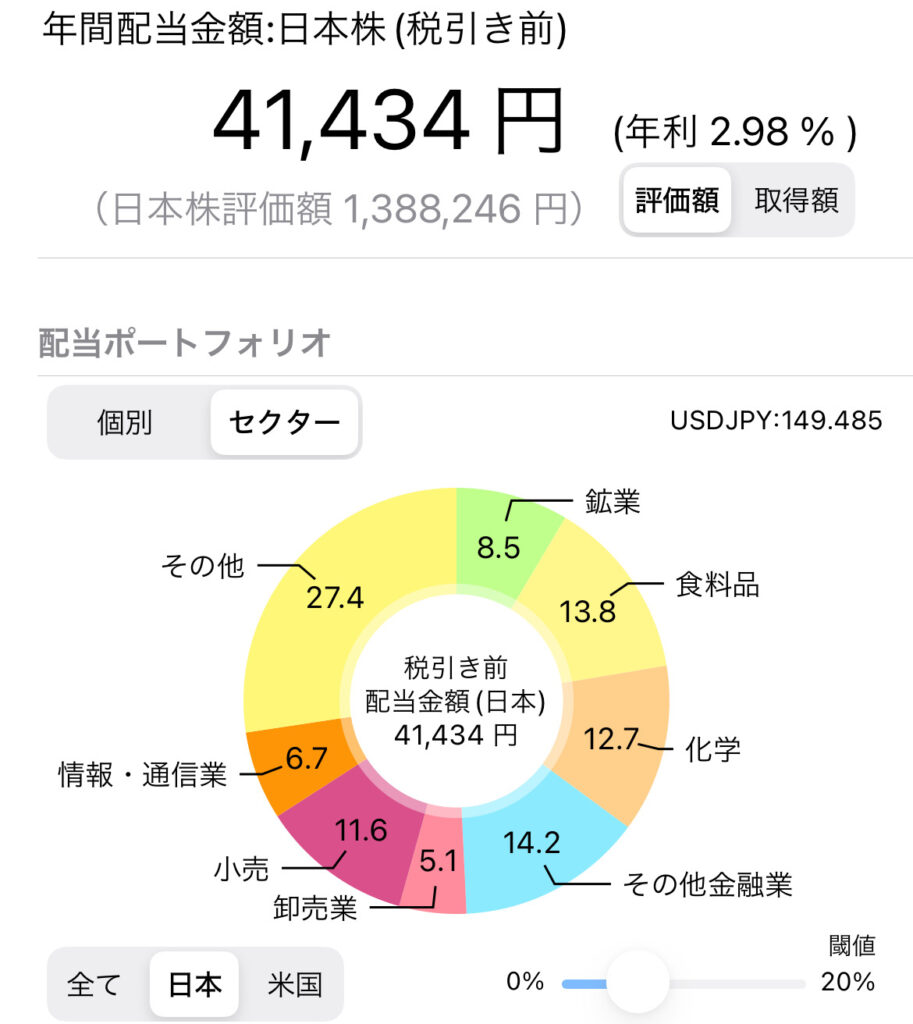

配当金

前回 117,924円(年利3.13%)

前回比 +665円(年利-0.02%)

前回 41,434円(年利3.01%)

前回比 +0円(年利-0.03%)

前回 76,490円(年利3.20%)

前回比 +665円(年利-0.02%)

次の目標額 12万円

レベル2(年間配当金12万)に再挑戦中です。

”再”挑戦というのは過去の記事を見てください。

一瞬の喜びが今となっては恥ずかしい…

「前回からの変化」と「次の展開」

今週の購入銘柄

米国株 VYM1株 PBR1株

日本株 なし…

以前のような爆買いはもうすっかりなくなってしまいました。

購入資金が底をつき始めたということも多少ありますが、新NISAに向けて蓄えているんです!

と思い込むようにしています笑

上記で示してきたセクター分けは以下のようにしています。

IT・通信 医療関連 卸売業 化学 機械 金属製品 金融 陸運業 海運業 空運業 不動産・建設業 繊維製品 石油・石炭製品 ゴム製品 比鉄金属 輸送用機器 精密機器 その他製品 倉庫・運輸関連業 サービス業 鉄鋼 鉱業 小売業 水産・農林業 食料品 電気機器 パルプ・紙 ガラス・土石製品 エネルギー ETF 投資信託

コメント