毎週公開しているポートフォリオ調整です。

お約束の米国ETF「VYM」の購入はもちろんのこと、日本株の爆買い中です。

それによって公開している円グラフにも多少の変化も見られました。

変化があると、ポートフォリオのバランスが崩れても楽しくなるんですよね。

次はどうやってバランスを整えていこうかなってワクワクするんです。

最後にはサブタイトルにもなっている「円安時の対応」についてまとめてみようと思います。

ひとそれぞれの考え方があると思いますので、そう言った考え方もあるんだと思っていただけると幸いです。

それでは、見ていきましょう!

青色のアンダーはマイナス成長を、赤色のアンダーはプラス成長を表しています。

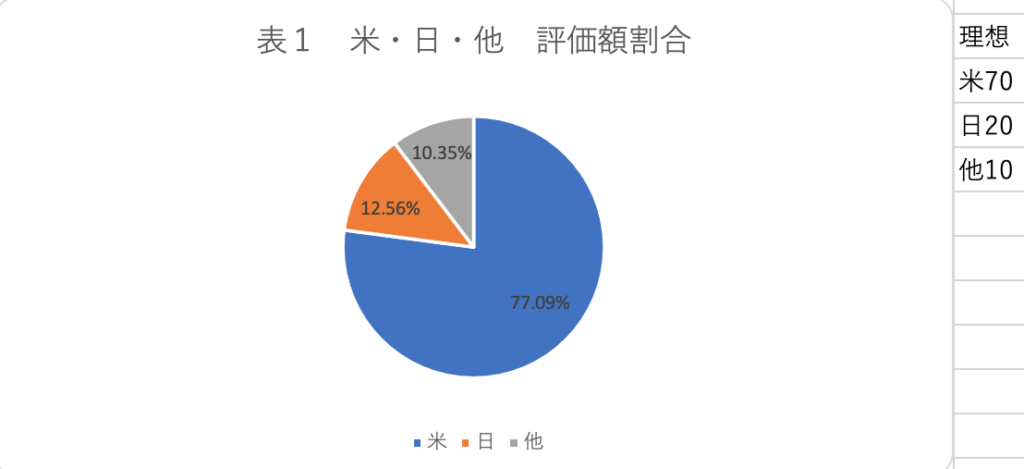

国別評価額割合

前回

米:75.95% 日:13.48% 他:10.57%

理想との差

米:+7.09% 日:-7.44% 他:+0.35%

冒頭に日本株を爆買い中だと書いたにもかかわらず、マイナス成長という結果になりました。

理由としては、米国株価の上昇に日本株購入が追いついていないことが考えられます。

購入だけでポートフォリオのバランスは整えられないことを学びました。

米国 セクター別評価額割合

前回

医療関連:2% 金融:4%

卸売業:8% IT・通信:6%

ETF:25% エネルギー:1%

化学:0% 小売業:1%

投資信託:52%

理想との差

投資信託:+0.1% ETF:+1.3%(理想) セクター数:+22以上

投資信託の割合がほぼ理想値となりました。

ETFは米国のものですので、米国株価上昇により、数字としてはマイナス成長となりました。

セクター数については、タバコと消費財コングロマリットが増えました。

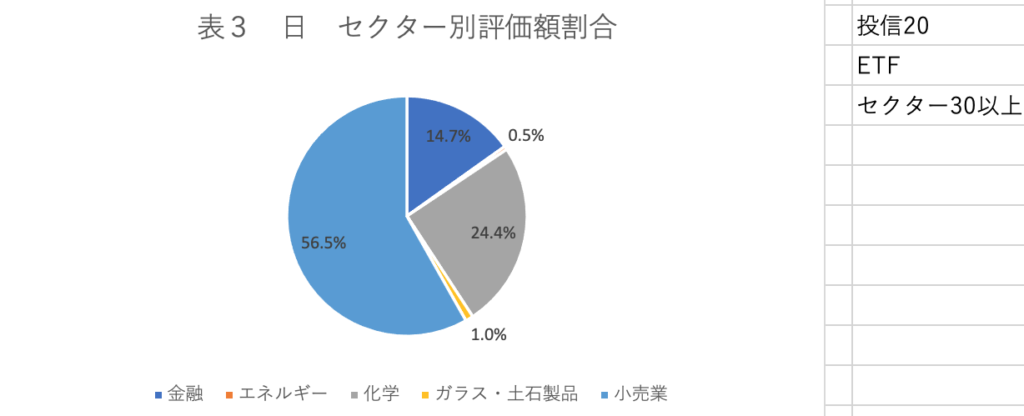

日本 セクター別評価額割合

前回

金融:15%

化学:25%

小売業:54%

投資信託:6%

理想との差

投資信託:-20% セクター数:+25以上

日本株爆買いによってセクター数が2つ増えました。

セクター数を増やせたことは大きなリスク分散になるので、大きく一歩前進することができました。

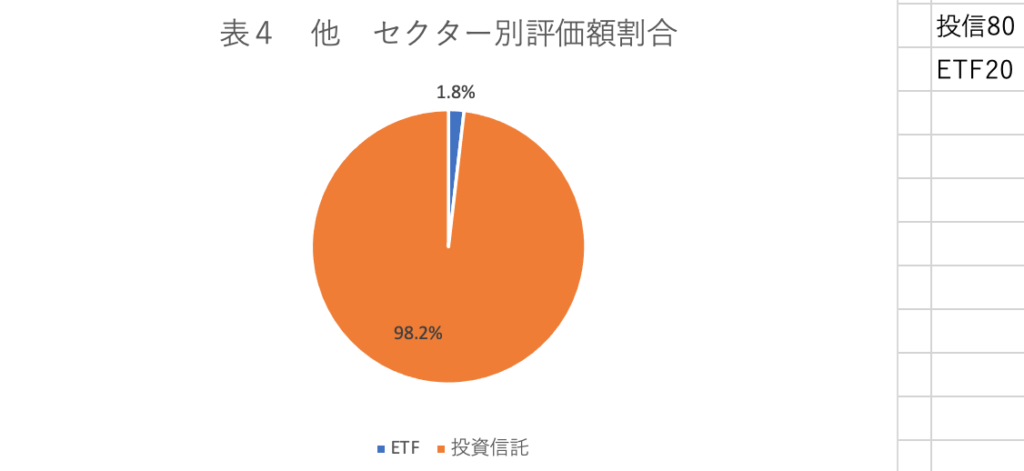

日米外 セクター別評価額割合

前回

ETF:2% 投資信託:98%

理想との差

投資信託:+18.2% ETF:-18.2%

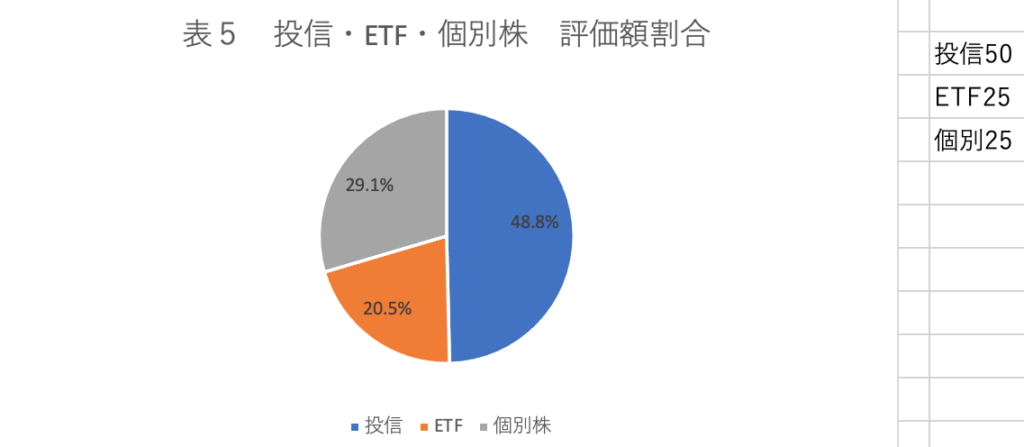

投資信託・ETF・個別株の評価額割合

前回

投信:51% ETF:19% 個別株:29%

理想との差

投資信託:-1.2% ETF:-4.5% 個別株:+4.1%

日本株の購入機会が増えたことによって、個別株の割合が上がってしまいました。

その分マイナス成長とかりましたが、長い目で見ると通らなければならない道だと思って爆買いを決意した結果です。

円安時における独自の対応

円安が進み、米国株の高配当銘柄に手を出しづらくなっている方も多くいると思います。

私もそのうちの1人です。

私は日本株にも興味を持っていたので、ある意味動けない状況ではありません。

リスク分散というと、保有株に対しての感覚が強かったです。

しかし、今回のような購入においても買えない状況というのは配当目当てでやっている場合はリスクと言っても過言ではないと思いました。

そういう意味でも米国株、日本株を見ておくことは重要だと思います。

私は本当に困った時はオールカントリーのETFを積み立てるようにしています。

今回は敢えて銘柄までは紹介せずに説明しました。

投資は自己責任になります。

溢れている情報を鵜呑みにするだけでなく自分なりの考えを持って投資するための基礎の部分を提供できればと思い、まとめました。

コメント